Nach dem wilden Erfolg des 100-fachen Leverage Bitcoin Perpetual Swap auf BitMEX passten andere große Bitcoin-Futures-Börsen schnell zu demselben Angebot.

Heute bieten die meisten großen Krypto-Futures-Börsen eine 100-fache Hebelwirkung: Deribit, Bybit und FTX, um nur einige zu nennen.

Ist dies jedoch wirklich im besten Interesse der Benutzer von Exchange?

Für die meisten neuen Trader klingt die Idee einer 100-fachen Hebelwirkung äußerst verlockend. Wer möchte schließlich nicht mit 100.000 US-Dollar handeln, während er nur ein 1.000-Dollar-Konto hat.

Sie wissen nicht, dass die Hebelwirkung 100x beträgt ZERSTÖRT jeden Handelsvorteil, den sie möglicherweise tatsächlich haben.

Das Ziel dieses Artikels ist es, in einfachen Worten zu skizzieren, warum.

WICHTIGE PUNKTE

Wenn Sie eine Hebelwirkung von mehr als dem 25-fachen verwenden, zerstört die Wartungsmarge der Börse Ihren Handelsvorteil. Gebühren werden auf die gesamte gehebelte Position erhoben und nicht nur auf Ihre Marge. Daher sind Gebühren äußerst destruktiv für Ihre Margin, wenn Sie eine hohe Hebelwirkung verwenden. Große Trader werden dazu animiert, übermäßig gehebelte Positionen zu liquidieren, und tun dies tatsächlich regelmäßig.

Ich möchte BambouClub für die meisten Ideen, die in diesem Artikel diskutiert werden, Anerkennung zollen. Seine ausgezeichneten Medium-Artikel über Bitcoin-Derivate sind ein Muss für jeden Kryptowährungshändler.

Abschließend ist es wichtig anzumerken, dass dieser Artikel in keiner Weise eine Kritik an BitMEX ist. Tatsächlich mache ich den größten Teil meines Handels dort. Aber es ist wichtig, dass Händler wissen, worauf sie sich einlassen, wenn sie die Börse nutzen.

Wartungsmarge zerstört Ihren Vorteil

BitMEX funktioniert anders als traditionelle Terminbörsen wie die CME, wo Verluste technisch unbegrenzt sind. Bei BitMEX ist Ihr maximaler Verlust die Marge, die Sie in einer bestimmten Position verwenden.

Daher benötigte BitMEX einen Mechanismus, um sicherzustellen, dass Verluste niemals die Marge eines Händlers überschreiten.

Die Lösung des Problems durch die Börse ist ziemlich elegant. BitMEX liquidiert die Position eines Händlers gewaltsam, BEVOR die Marge null wert ist (auch als „Konkurspreis“ bezeichnet).

Wenn ein Trader long ist, legt BitMEX einen Liquidationspreis fest, der leicht über dem Konkurspreis liegt. Wenn ein Trader short ist, legt BitMEX einen Liquidationspreis leicht unter dem Konkurspreis fest.

Wenn sich der Markt gegen die Position des Händlers bewegt und den Liquidationspreis erreicht, wird die Position des Händlers automatisch zum Marktpreis liquidiert.

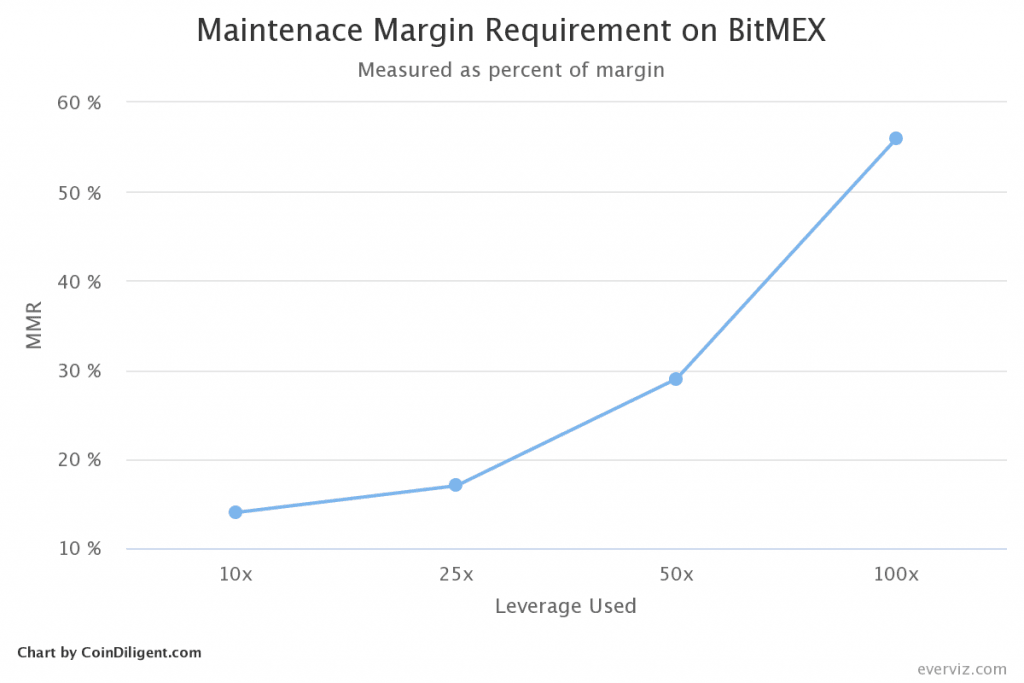

Diese Differenz zwischen dem Liquidationspreis und dem Konkurspreis wird als Margin Maintenance Requirement (MMR) bezeichnet.

Das ist großartig für BitMEX, denn die MMR dient als Polster, das die Börse vor Verbindlichkeiten schützt.

Aber es ist sehr destruktiv für Händler.

Und die meisten Menschen unterschätzen, wie zerstörerisch es WIRKLICH ist.

Wenn ein Trader 100x long ist, ist seine Margin theoretisch nach einem Kursrückgang von 1 % null wert.

JEDOCH liquidiert BitMEX die Position bereits nach einer negativen Bewegung von 0,44 %, um seine Anforderungen an die Mindestmarge zu erfüllen.

Wie Sie inzwischen hoffentlich erkannt haben, ist die Mindestmargenanforderung bei Verwendung von mehr als dem 25-fachen Leverage absurd hoch.

Dies schmälert den Vorteil eines Händlers erheblich, da es eine Position liquidiert, bevor es „fair“ wäre, dies zu tun.

Handeln Sie nicht mit extrem hoher Hebelwirkung, um zu vermeiden, Opfer hoher Mindestmargenanforderungen zu werden. Dieser Effekt ist kaum wahrnehmbar, wenn weniger als 10-fache Hebelwirkung verwendet wird.

Gebühren fressen Ihre Marge auf

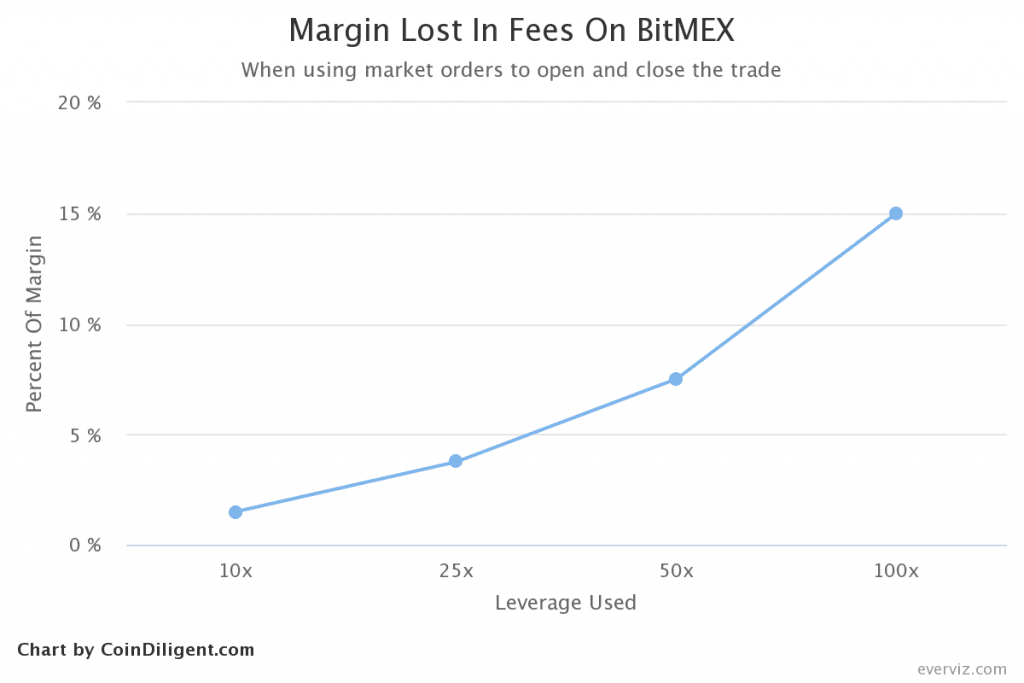

Die Gebühren an BitMEX sind vergleichsweise viel höher als an Spotbörsen, da die Gebühr für die gesamte gehebelte Position gilt und nicht nur für die verwendete Marge.

Wenn Sie also 1.000 $ auf Ihrem BitMEX-Konto haben (Ihre Margin) und diese verwenden, um eine 100.000 $-Position mit 100-facher Hebelwirkung zu eröffnen, zahlen Sie die Gebühr von 0,075 % auf die gesamte 100.000 $-Position und NICHT nur auf die 1.000 $.

Das bedeutet, dass Sie effektiv eine Abnehmergebühr von 7,5 % auf Ihre Margin zahlen (0,075 % x 100x).

Wenn Sie nun eine Taker-Order verwenden, um in die Position einzusteigen, und eine Taker-Order, um aus der Position auszusteigen, haben Sie eine Gebühr von 15 % auf Ihre Margin von 1.000 $ bezahlt, was 150 $ entspricht.

Verrückt, oder?

Lassen Sie uns dies nun in einem Diagramm darstellen, um es anschaulicher zu machen.

Das folgende Diagramm zeigt den Prozentsatz Ihrer Margin, der aufgezehrt wird, wenn Sie Marktaufträge verwenden, um in eine Position ein- und auszusteigen, basierend darauf, wie viel Leverage Sie verwenden.

Wir können deutlich sehen, dass Gebühren, die bei Verwendung einer sehr hohen Hebelwirkung (über 25x) gezahlt werden, Ihre Marge extrem zerstören.

Volatilität, die auf Liquidation ausgelegt ist

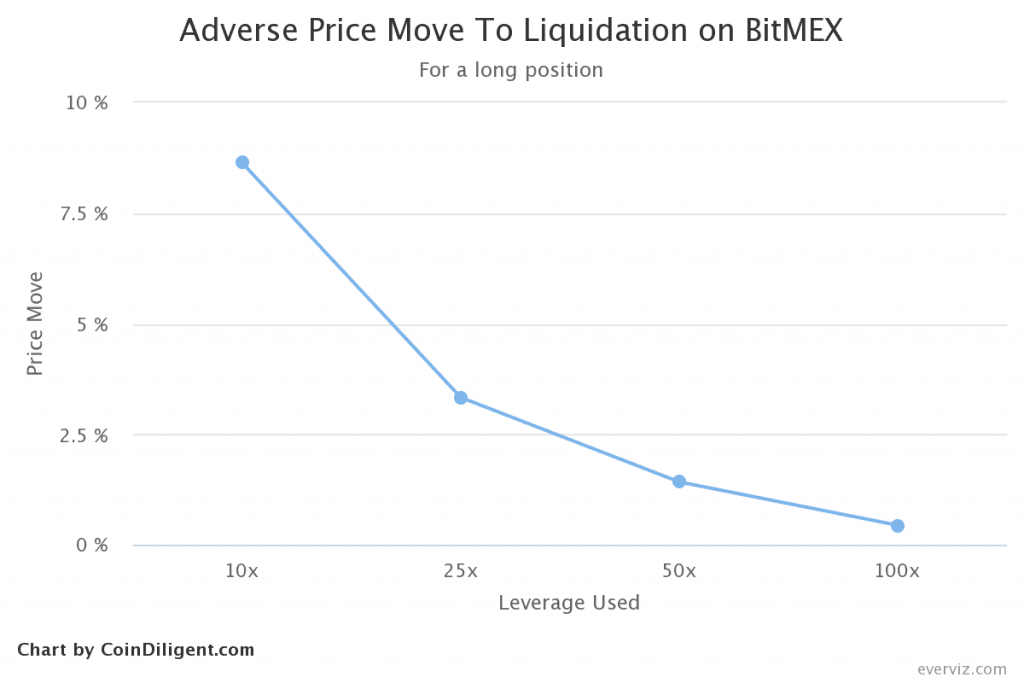

Zum Zeitpunkt des Verfassens dieses Artikels beträgt die gleitende 30-Tage-Durchschnittsvolatilität von Bitcoin 2,39 %. Dies ist die Standardabweichung der täglichen Renditen in den letzten 30 Tagen.

Als Referenz ist hier die nachteilige Preisbewegung, die eine Long-Position liquidieren würde:

Wenn also ein Trader eine Hebelwirkung von mehr als dem 50-fachen verwendet und den Trade nicht PERFEKT auf den Punkt bringt, stehen die Chancen gut, dass er nach nur einem Tag liquidiert wird.

Aber das ist nicht alles.

Es gibt Tage, an denen, selbst wenn der Trader Recht hat und der Preis in die vorhergesagte Richtung tendiert, die Position zuerst liquidiert wird, da große Trader den Markt stark nach oben und unten treiben, um übermäßig gehebelte Trader abzuschütteln.

Diese Preisaktion wurde informell als „Darth Maul“-Kerze bezeichnet, in Anlehnung an die Star Wars-Figur, die für die Verwendung eines doppelten Lichtschwerts bekannt ist.

#Bitcoin forciert das klassische Darth-Maul-Muster. pic.twitter.com/2X8p3ekFsV

– Crypto Rand (@crypto_rand) 21. Oktober 2019

Allein im Januar 2020 gab es 5 Fälle, in denen sich Bitcoin an einem einzigen Tag um 3 %+ vom Hoch zum Tief bewegte, nur damit der Preis nahe der Tagesöffnung schloss.

Überschuldete Trader werden bei solchen Kursbewegungen abgeschlachtet.

Schlussfolgern:

Handeln Sie NICHT mit 100-facher Hebelwirkung und vermeiden Sie die Verwendung von mehr als 25-facher Hebelwirkung.

Wenn Sie dies tun, wissen Sie, dass die Chancen gegen Sie stehen.

Sicherer Handel.

Pascal Thellmann ist ein algorithmischer Händler, der sich hauptsächlich auf das Market Making konzentriert. Sie können mit Pascal auf LinkedIn oder Twitter in Kontakt treten.