„Kaufen Sie, wenn Sie überverkauft sind, und verkaufen Sie, wenn Sie überkauft sind. Zeit, GELD ZU DRUCKEN.“

Wir waren alle dort, keine Schande.

Schließlich ist die Idee, Bitcoin nach einem starken Ausverkauf zu kaufen und nach einer starken Rallye zu verkaufen, intuitiv sinnvoll.

Aber könnte unsere Intuition uns belügen?

Zeit, einige tatsächliche Backtests durchzuführen.

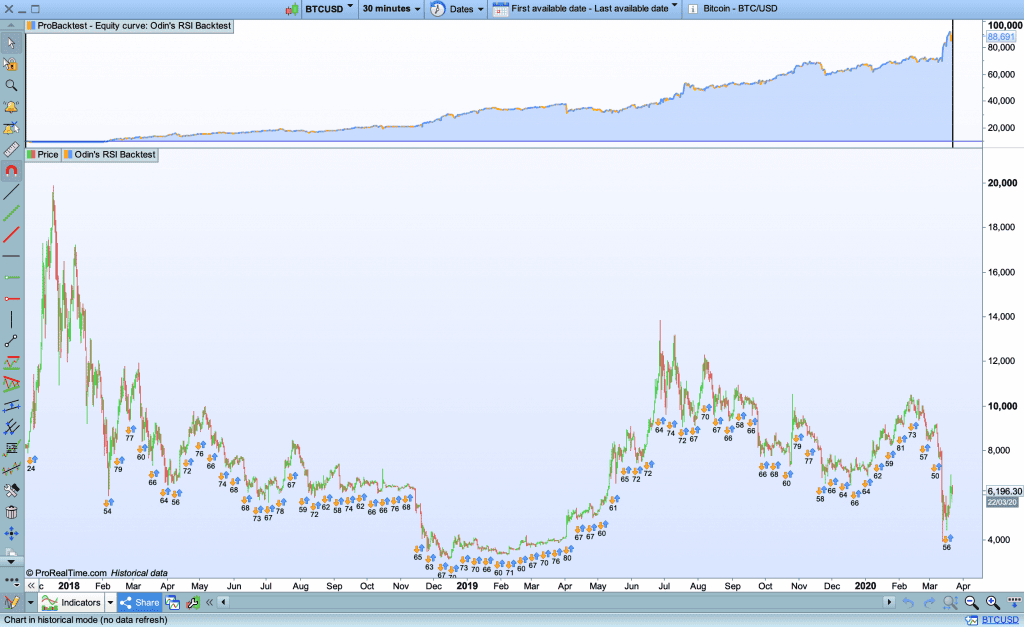

Teaser, das bauen wir am Ende des Artikels auf:

Ok, definieren wir zunächst den Umfang und die Parameter der Backtests.

Zielfernrohr:

RSI-Perioden von 14 und 2. Zeitrahmen H4, H1 und m30. Nur Bitcoin. Gebühren nicht inbegriffen.

RSI-Eingabebedingungen:

70 als überkauftes RSI-Niveau (kurzer Einstieg). 30 als überverkauftes Niveau des RSI (langer Einstieg).

RSI-Ausstiegsbedingungen:

40 als RSI-Ausgangsniveau für Shorts. 60 als RSI-Ausgangsniveau für Longs.

Strategie:

Long, wenn überverkauft, auf RSI-Ausstiegsniveau aussteigen. Short, wenn überkauft, Ausstieg auf RSI-Ausstiegsebene.

Es ist auch wichtig zu beachten, dass ich Pro Real Time für die Backtests verwendet habe. Ihre Bitcoin-Preisdaten sind nicht die besten, aber sie sind gut genug.

Ergebnisse für das H4-Diagramm

Die Performance-Statistiken für beide RSIs sind für den H4-Zeitrahmen horrend.

Es ist jedoch interessant, dass der 2-Perioden-RSI deutlich bessere Ergebnisse liefert, obwohl der 14-Perioden-RSI bei Händlern VIEL beliebter ist.

Mal sehen, ob das auch für andere Zeiträume gilt.

Ergebnisse für das H1-Diagramm

Nun, auch für das H1-Diagramm sind alle Leistungskennzahlen unglaublich schlecht.

Aber wir können auch wieder sehen, dass der 2-Perioden-RSI den 14-Perioden-RSI übertrifft.

Ergebnisse für das m30-Diagramm

Etwas bessere Ergebnisse als in den letzten 2 Tests, aber immer noch schrecklich. Auch hier übertrifft RSI(2).

Interessanterweise waren beide RSIs 2019 in keinem der Backtests profitabel.

Dies liegt wahrscheinlich daran, dass sich der Kurs 2019 viel stärker entwickelt hat als 2018, was für eine Mean-Reversion-Strategie nicht ideal ist.

Erstellen einer praktikablen RSI-Strategie

Wir haben vor allem 3 Dinge gelernt:

RSI(2) scheint bessere Signale zu geben als RSI(14). Niedrigere Zeitrahmen sind profitabler als höhere Zeitrahmen. Wir brauchen einen Trendfilter, um nicht überfahren zu werden.

Daher habe ich die bereits im Intro definierten Ein-/Ausreisebedingungen um folgende Regeln ergänzt:

Wir verwenden den H1 MACD, um die Trendrichtung zu bestimmen. Wir verwenden RSI(2) auf dem m30-Chart, um Überkauft/Überverkauft-Signale zu erhalten. Gehen Sie nur dann long, wenn sich der MACD in einem Aufwärtstrend befindet und der RSI(2) ein überverkauftes Signal gibt. Gehen Sie nur short, wenn sich der MACD in einem Abwärtstrend befindet und der RSI(2) ein überkauftes Signal gibt.

Die Ergebnisse:

Jetzt sind die Renditen in Ordnung und der Drawdown ist in Ordnung.

Auf jeden Fall viel besser als das, was wir bisher hatten.

Würde ich diese Strategie traden? In seiner jetzigen Form Nr.

Aber es ist interessant zu sehen, wie sehr ein einfacher Trendfilter und ein kürzerer Zeitraum zur Rentabilität einer RSI-Strategie beitragen können.

Abschließende Gedanken

Bitte denken Sie zunächst daran, dass ich keine Handelsgebühren in den Backtest einbezogen habe. Wenn Sie hauptsächlich mit Taker-Orders handeln, dann ist dies das erste, was Sie sich ansehen sollten.

Ich habe keine Gebühren berücksichtigt, da Mean-Reversion-Strategien normalerweise in GREAT-Umgebungen für Limit-Order-Ausführungen gehandelt werden. Wenn Sie eine Börse wie BitMEX oder Bybit verwenden, ist der kräftige Herstellerrabatt die Mühe wert, damit dies funktioniert.

Ist das also alles, was mechanisches Trading mit RSI ausmacht?

Absolut nicht.

Ein paar Ideen, die Sie als nächstes testen können:

Kombinieren Sie RSI(2) mit einem anderen Momentum-Indikator, um eine Bestätigung für überkaufte/überverkaufte Signale zu erhalten. Versuchen Sie, diesen Filter mit diesem Filter in niedrigen Zeitrahmen (m15 und m5) auszuführen. Arbeiten Sie mit Limit-Orders. z. B. wenn überverkauft, platzieren Sie eine Limit-Order 1 % unter dem aktuellen Preis. Probieren Sie Trendfilter mit weniger Verzögerung als der MACD aus. Testen Sie mit kumulativen RSI-Werten. Wenn zB die Summe der letzten 3 RSI-Werte größer als x ist, gehen Sie short.

Der RSI ist ein aussagekräftiger Indikator und kann verwendet werden, um profitabel zu handeln. Aber Sie müssen das Mainstream-Überkauft/Überverkauft-Konzept aufgeben und ein bisschen über den Tellerrand hinaus denken.

Ich habe noch ein paar Backtests, die ich öffentlich teilen werde. Ich werde wahrscheinlich jede Woche einen dieser Beiträge veröffentlichen.

Wenn Sie möchten, dass ich etwas Bestimmtes teste, kommentieren Sie es unten oder lassen Sie es mich auf Twitter wissen. Ich kann es meiner To-do-Liste hinzufügen, wenn es interessant ist.

Pascal Thellmann ist ein algorithmischer Händler, der sich hauptsächlich auf das Market Making konzentriert. Sie können mit Pascal auf LinkedIn oder Twitter in Kontakt treten.